Il business sta tornando ai livelli pre-Covid19. Igd Siiq SpA, una delle principali società di gestione e proprietà di centri commerciali in Italia, e quotata sul segmento Star di Borsa Italiana, registra un quadrimestre (giugno-settembre 2021) con buoni andamenti, primo quadrimestre intero senza restrizioni nel confronto con il 2019: per quanto riguarda gli operatori delle gallerie (i tenant) è recuperato circa l’85% degli ingressi, con scontrino medio di settembre a +21,7% rispetto a settembre 2019. Il volume incassato sul fatturato dei primi 9 mesi 2021 ammonta in Italia all'86% e in Romania al 96%.

MIX MERCEOLOGICO

Abbigliamento, beni per la casa, elettronica e cultura/tempo libero sono tornati in territorio positivo rispetto aL 2019. Queste quattro categorie rappresentano oltre l’81% del portafoglio contratti.

"Gli andamenti operativi registrati nell’ultimo quadrimestre ci consentono di guardare al futuro con maggior fiducia -commenta Claudio Albertini, amministratore delegato Igd Siiq SpA-. Le vendite degli operatori sono tornate in linea con il 2019, ed è un confronto molto significativo in quanto fu uno dei migliori anni per IGD in termini di performance operative. Anche la progressione delle fatture incassate e i pochi casi di insolvenza tra i nostri tenant segnalano che, pur non avendo superato completamente tutte le problematiche legate alla pandemia, il nostro modello di business è assolutamente valido. L’operazione di dismissione comunicata nei giorni scorsi, poi, ci permetterà di ridurre sensibilmente il loan to value e di avere le risorse finanziarie necessarie per coprire le future esigenze a tutto il 2022. Tutto ciò, ipotizzando che non vi siano nuove restrizioni legate ad un peggioramento del quadro sanitario, ha creato i presupposti per poter tornare a distribuire nel 2022 un dividendo ai nostri azionisti".

Italia: aumentano ingressi e fatturati

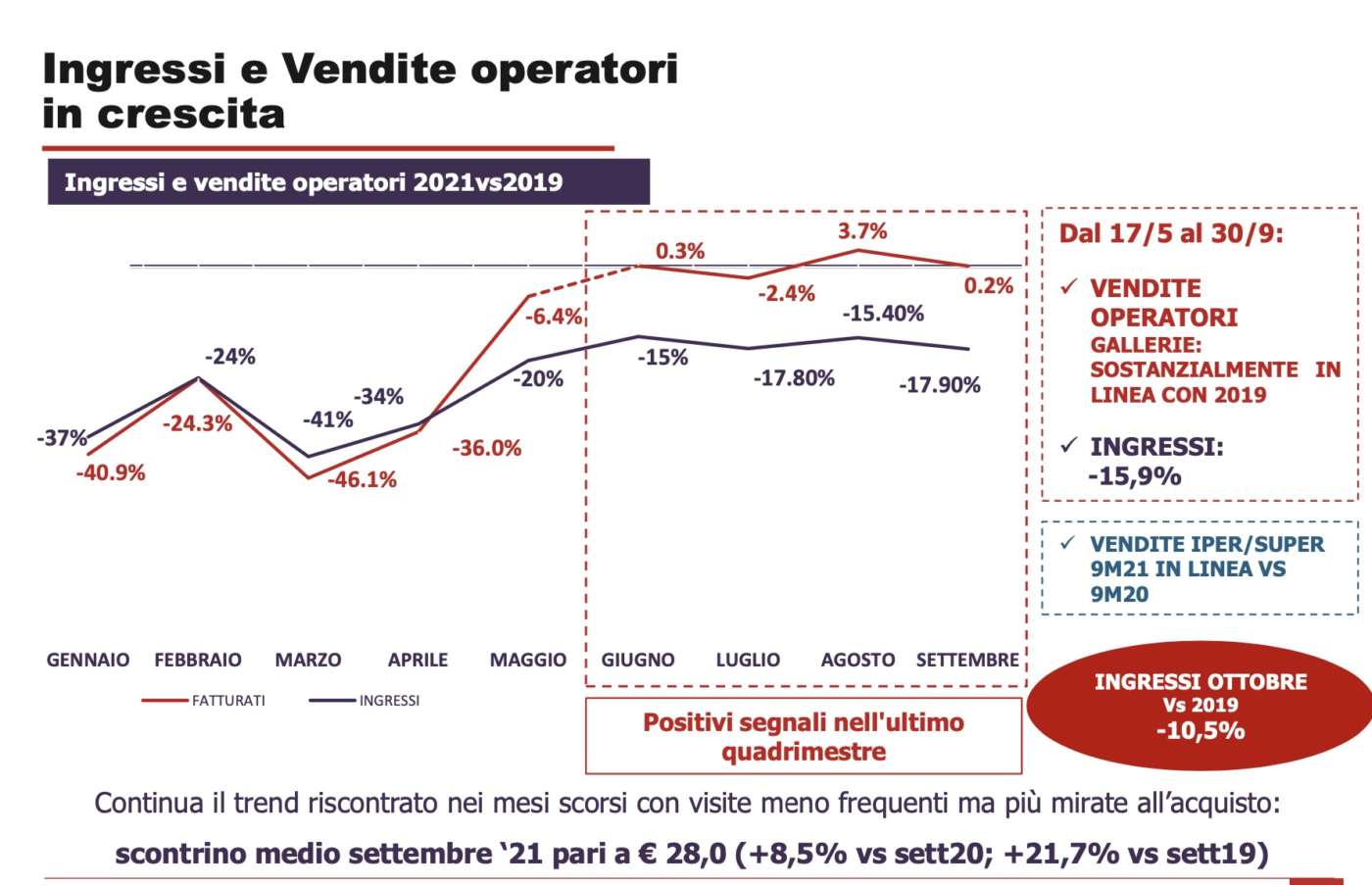

Dopo una prima fase dell’anno nella quale le performance di Igd risentono ancora delle misure restrittive per far fronte all’emergenza sanitaria da Covid19, Igd Siiq SpA registra un recupero progressivo a mano a mano che le restrizioni sono state allentate. A partire dal 17 maggio 2021, data in cui i centri commerciali hanno recuperato la piena operatività, le performance sono migliorate in modo costante: nel periodo giugno-settembre, i primi 4 mesi interi privi di restrizioni, ingressi e fatturati sono aumentati rispettivamente dell'1% e e del 9% rispetto ai mesi corrispondenti del 2020.

Ancora più significativo il confronto con il medesimo periodo 2019, anno non intaccato dalla pandemia e tra i migliori della storia di Igd: a fronte di ingressi ancora in calo di circa il 15%, le vendite degli operatori sono tornate pressoché in linea (-0,2%), con deciso incremento dello scontrino medio (+21,7% a settembre 2021 vs settembre 2019) che testimonia la maggior propensione agli acquisti dei visitatori.

Ancora più significativo il confronto con il medesimo periodo 2019, anno non intaccato dalla pandemia e tra i migliori della storia di Igd: a fronte di ingressi ancora in calo di circa il 15%, le vendite degli operatori sono tornate pressoché in linea (-0,2%), con deciso incremento dello scontrino medio (+21,7% a settembre 2021 vs settembre 2019) che testimonia la maggior propensione agli acquisti dei visitatori.

Analizzando gli andamenti delle principali categorie merceologiche nel periodo giugno-settembre 2021, abbigliamento, beni per la casa, elettronica e cultura/tempo libero sono tornate in territorio positivo rispetto al 2019. Queste categorie rappresentano oltre l’81% del portafoglio contratti Igd.

Restano difficoltà concentrate nella ristorazione e nei servizi, dovute anche alla difficoltà di organizzare eventi in presenza, al fatto che i cinema (4 nel portafoglio Igd) hanno ripreso da poco un'operatività pari al periodo pre-covid (con anche più film in uscita) e ad altri fattori peculiari di questo periodo.

L'andamento nei primi nove mesi 2021 di ipermercati e supermercati di proprietà del Gruppo sono in linea con il 2020 (+0,05%), a dimostrazione che il format del centro commerciale urbano e con forte ancora alimentare è ancora valido e interessante per il consumatore ed evidenzia una pronta reazione non appena vengono consentite le aperture.

Il tasso di occupancy del portafoglio italiano si è attestato sul 95,40%, in miglioramento di 114 bps rispetto al 31 dicembre 2020, grazie all’intensa attività di commercializzazione e alla vivacità del settore retail: da inizio anno sono 43 le nuove aperture all’interno delle gallerie commerciali Igd, a testimonianza di come gli operatori continuino ad avere fiducia nel modello di business e nello shopping fisico. Nei 9 mesi i contratti sottoscritti ammontano a 191 tra rinnovi (124) e turnover (67) con limitato downside (-1,2%).

Prosegue il miglioramento del fatturato incassato al netto degli sconti concessi: al 28 ottobre è di circa l’86%.

RISULTATI ECONOMICO - FINANZIARI

Nei primi nove mesi 2021 i ricavi lordi da attività locativa, pari a 109,1 milioni di euro senza considerare gli sconti per Covid, hanno registrato una variazione dovuta fra l'altro ai minori ricavi like-for-like Italia (-2,2 milioni di euro) imputabili alle gallerie soprattutto per le ricommercializzazioni che avranno effetti diluiti nei prossimi trimestri. In leggero incremento gli ipermercati (+0,1 milioni di euro).

L’utile netto ricorrente (FFO), includendo gli impatti straordinari netti one-off da Covid19, è pari a 48,4 milioni di euro, in calo (-9,3%) rispetto al 30 settembre 2020. Viene comunque confermata la guidance FFO 2021 che prevede un incremento a fine anno tra il 7 e l'8% rispetto all’FFO 2020, ricordando che nell’ultimo trimestre 2020 si sono concentrati circa 10,4 milioni di euro di ulteriori costi diretti Covid-19 ad oggi non previsti.

Il Net rental income è pari a 86,9 milioni di euro, -3,1% rispetto allo stesso periodo del 2020, per gli effetti differiti delle commercializzazioni, e alcuni costi operativi in incremento come le spese condominiali. Igd segnala la riduzione degli impatti diretti Covid per 1,2 milioni di euro (tra sconti e perdite su crediti, al netto di risparmi su locazioni passive), rispetto ai primi nove mesi del 2020,

L’Ebitda della gestione caratteristica (79,6 milioni di euro) scende del 3,9% con un margine pari al 69,8%, mentre la marginalità dell’Ebitda caratteristico Freehold (cioè relativo al perimetro immobiliare di proprietà) raggiunge il 70,4%.

La gestione finanziaria complessiva è negativa per 24,8 milioni di euro. Il dato, depurato da partite contabili relative a IFRS 16 e oneri non ricorrenti, risulta in miglioramento (+8,7%) rispetto al 30 settembre 2020.

La Pfn (Posizione finanziaria netta) è negativa per 1.116,05 milioni di euro (-1.077,04 milioni di euro il dato adj. ex IFRS16), mentre il Gearing Ratio è pari a 0,96X. Il Loan to Value risulta pari a 48,3% in calo rispetto al 49,9% fatto registrare a fine 2020.

In crescita la financial occupancy rispetto all'anno fiscale 2020: Italia 95,40%, +114bps; Romania 94,93%, +133bps.

Rafforzata la struttura finanziaria: il loan to value pro forma al 30 settembre 2021, pari al 45,6%, considera gli effetti della cessione di un portafoglio di supermercati e ipermercati per un valore complessivo di 140 milioni di euro, finalizzata, fra l'altro, anche alla riduzione della leva finanziaria del gruppo.