Nel 2022 prosegue il buon andamento del risparmio gestito in immobili attraverso fondi immobiliari e Reits, a testimonianza di una crescita solida e continuativa del comparto. Per la fine di quest’anno il 41° Rapporto di Scenari Immobiliari (I fondi immobiliari in Italia e all'estero) stima una crescita annua complessiva del patrimonio mondiale di fondi immobiliari e Reit pari a +17%, che dovrebbe arrivare a 4.350 miliardi di euro, di cui 3.250 miliardi di euro concentrato nei Reit. Questa conclusione di anno, ben al di sopra delle aspettative, è dovuta ai risultati positivi di ogni tipo di prodotto immobiliare gestito e alla performance straordinaria dei reit statunitensi, che trainano da sempre il mercato dei reit a livello globale. Con un numero complessivo che supera i 2.200 veicoli (65 in più rispetto al 2021) l’Europa fa registrare un volume complessivo di 1.530 miliardi di euro (+7,3%), raggiungendo un peso sul patrimonio mondiale che sfiora il 35%.

Segnali positivi anche in Italia dove sono attivi 605 fondi che detengono direttamente un patrimonio immobiliare che dovrebbe superare i 120 miliardi di euro nel 2022, +10,5% sul 2021, per arrivare a 127 miliardi nel 2023 con oltre 630 fondi attivi. “Anche nel 2022 il risparmio gestito in immobili ha dimostrato una ottima resilienza nonostante lo scenario post pandemico e le incertezze determinate da guerra e inflazione -commenta Mario Breglia, presidente di Scenari Immobiliari–. Il mattone si conferma come un investimento anticiclico. I fondi immobiliari europei continuano a performare, la fase espansiva è diffusa, con gli incrementi più significativi registrati in Olanda, Lussemburgo, Germania e Italia. In dieci anni gli immobili detenuti dai fondi del Vecchio Continente hanno segnato apprezzamenti di valore pari a 2,6 volte. Le stime di fine anno restituiscono per gli otto Paesi esaminati, rappresentativi dei principali mercati europei, un patrimonio gestito di oltre novecento miliardi di euro, con un incremento del 7,5% rispetto all’anno precedente. Le previsioni per il 2023 sono positive. In particolare, per il nostro Paese dove dovremmo arrivare a sfiorare 130 miliardi di euro di patrimonio”.

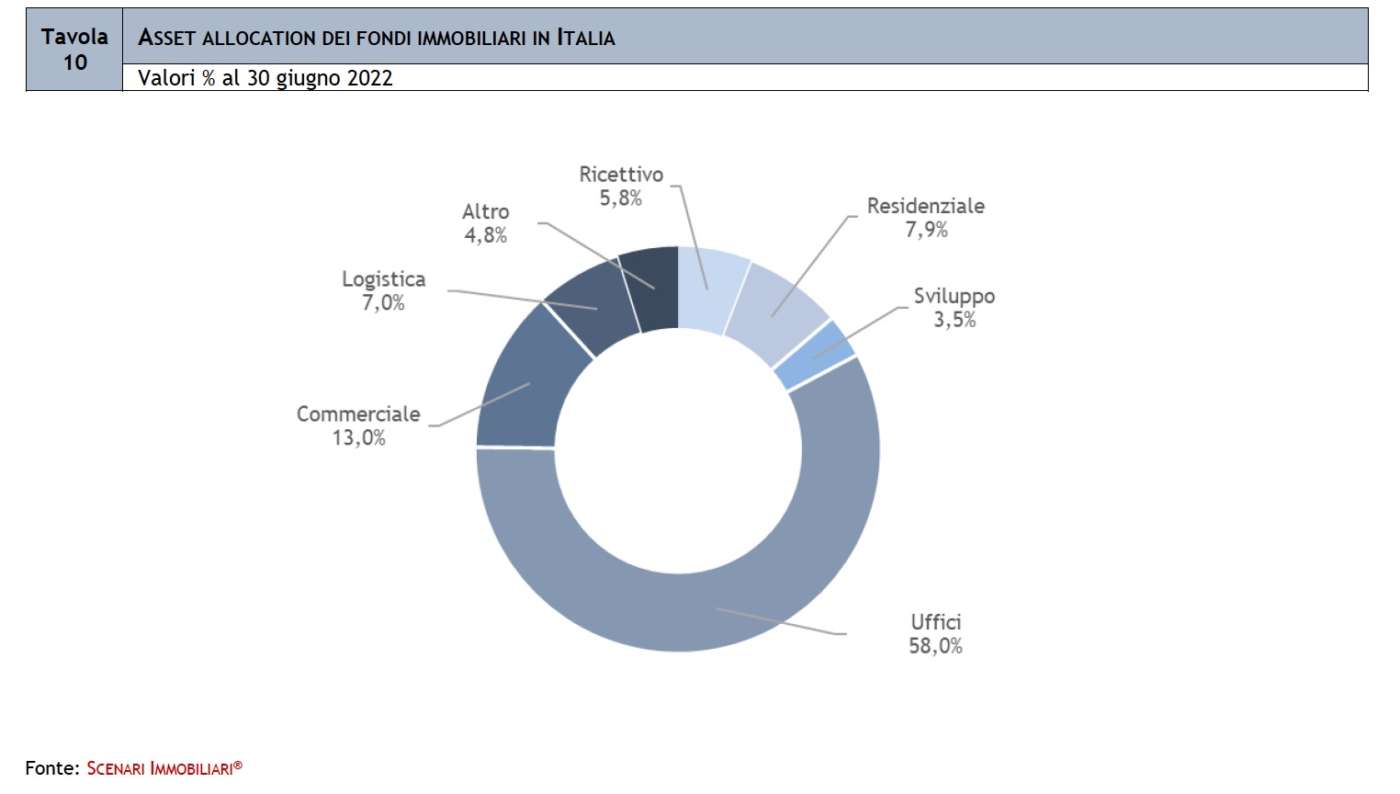

“Come emerge dal nostro rapporto il ciclo espansivo dei fondi immobiliari del nostro Paese prosegue, con un peso del patrimonio gestito italiano sul resto dei veicoli europei che ammonta a oltre l’11% -aggiunge Francesca Zirnstein, direttore generale di Scenari Immobiliari–. Gli uffici sono l’asset class preferita e rappresentano il 58% del totale del patrimonio gestito, mentre il retail si conferma al secondo posto con il 13%. Anche nel 2022 cresce la quota degli immobili residenziali e logistici, due segmenti che, sebbene in espansione, rappresentano complessivamente poco meno del 15%. Le Sgr che partecipano al nostro gruppo di lavoro sono ottimiste anche sulle previsioni per il 2023 e ipotizzano un incremento delle masse gestite, con un orientamento generale verso un’ulteriore diversificazione dei loro portafogli rispetto a quelli attualmente in gestione”.

“Come emerge dal nostro rapporto il ciclo espansivo dei fondi immobiliari del nostro Paese prosegue, con un peso del patrimonio gestito italiano sul resto dei veicoli europei che ammonta a oltre l’11% -aggiunge Francesca Zirnstein, direttore generale di Scenari Immobiliari–. Gli uffici sono l’asset class preferita e rappresentano il 58% del totale del patrimonio gestito, mentre il retail si conferma al secondo posto con il 13%. Anche nel 2022 cresce la quota degli immobili residenziali e logistici, due segmenti che, sebbene in espansione, rappresentano complessivamente poco meno del 15%. Le Sgr che partecipano al nostro gruppo di lavoro sono ottimiste anche sulle previsioni per il 2023 e ipotizzano un incremento delle masse gestite, con un orientamento generale verso un’ulteriore diversificazione dei loro portafogli rispetto a quelli attualmente in gestione”.

Focus su Roma e Milano

Nel 2022 la superficie complessiva degli asset in gestione dei fondi immobiliari italiani dovrebbe superare i 40 milioni di mq. La città di Milano riunisce 6,8 milioni di metri quadrati di immobili, pari al 16,4% del totale gestito. La funzione che meglio interpreta i desiderata degli investitori dei fondi immobiliari è il comparto degli uffici che pesa per circa il 27% sul comparto a livello nazionale e il 60,5% per cento delle superfici complessive, staccando il residenziale di 46,5 punti percentuali. Tra i comparti di nicchia, gli immobili in ambito sanità costituiscono la quota più rilevante, circa il quattro per cento.

Roma ospita 6,5 milioni di mq di immobili del patrimonio gestito, che rappresentano il 16% del totale. Come quanto rilevato su Milano, anche nella capitale si conferma l’interesse verso i comparti degli uffici e del residenziale, ridisegnandone le proporzioni. Il settore abitativo rappresenta quasi un quarto delle superfici complessive del patrimonio dei fondi immobiliari, pur rappresentando una quota insufficiente per le esigenze della popolazione residente.

Archiviato il 2021 con un capital market di oltre 10 miliardi di euro, un risultato ben al di sopra delle aspettative del primo semestre, il 2022 sta finendo con prospettive di decisa ripresa e stime riviste nuovamente al rialzo: il trend positivo confermato dalla forte pipeline riscontrata in tutte le asset class fa ipotizzare il raggiungimento della soglia di 12 miliardi di euro nei volumi degli investimenti.

Milano traina il volume complessivo degli investimenti concentrando circa 4 miliardi di euro di scambi e a performare è ancora una volta il comparto degli uffici, confermandosi l’asset class più appetibile per i principali player e la più dinamica nel capital market italiano.

Roma continua ad attendere la chiusura di importanti transazioni nell’hotellerie e in misura minore negli uffici, mentre risulta in crescita l’appetibilità degli spazi dedicati all’abitare.

Nord-ovest il più attrattivo

A livello nazionale le aree maggiormente capaci di attrarre investimenti nel breve periodo sono il nord e il centro. Nord ovest più attrattivo per gli investimenti in ambito residenziale (affitto, vendita e social housing) e negli uffici e coworking. Nel nord est si concentrano rilevanti opportunità nel settore dei campus tecnologici, seguiti da Rsa, social housing e Gdo; mentre nel centro e nelle isole l’asset class più attrattiva è il ricettivo, margini di crescita si riscontrano al sud anche per la logistica.

Analizzando in modo mirato i due maggiori centri di investimento sul territorio nazionale, Milano e Roma, il centro della capitale è particolarmente attrattiva per il comparto residenziale in vendita, l’alberghiero e il retail, mentre il centro di Milano come maggiormente capace di intercettare investimenti nel residenziale in affitto, in uffici e coworking. Entrambe le aree semicentrali delle due città sono estremamente interessanti per gli investimenti nel residenziale, vendita e affitto, e per lo student housing. Il semicentro della città meneghina attira gli investimenti per i campus tecnologici e le asset class alternative.

Le restanti zone di Milano e Roma, oltre che le altre città italiane, appaiono più idonee ad ospitare investimenti in capannoni industriali e di logistica, Gdo, Rsa e senior housing; in misura più contenuta per il residenziale sia in vendita che in locazione.