La storia dell'Iva (Imposta sul valore aggiunto, in inglese VAT – Value Added Tax) come forma di imposta indiretta nel contesto europeo risale al 1967 quando la direttiva 11-4-1967 venne adottata dall’Italia e da tanti altri paesi europei (recepita in Italia esattamente nel 1972 dal D.P.R. 26-10-1972, n. 633), esplicitandosi in un contributo richiesto ed applicato sul valore aggiunto di ogni fase della produzione, di scambio di beni e servizi.

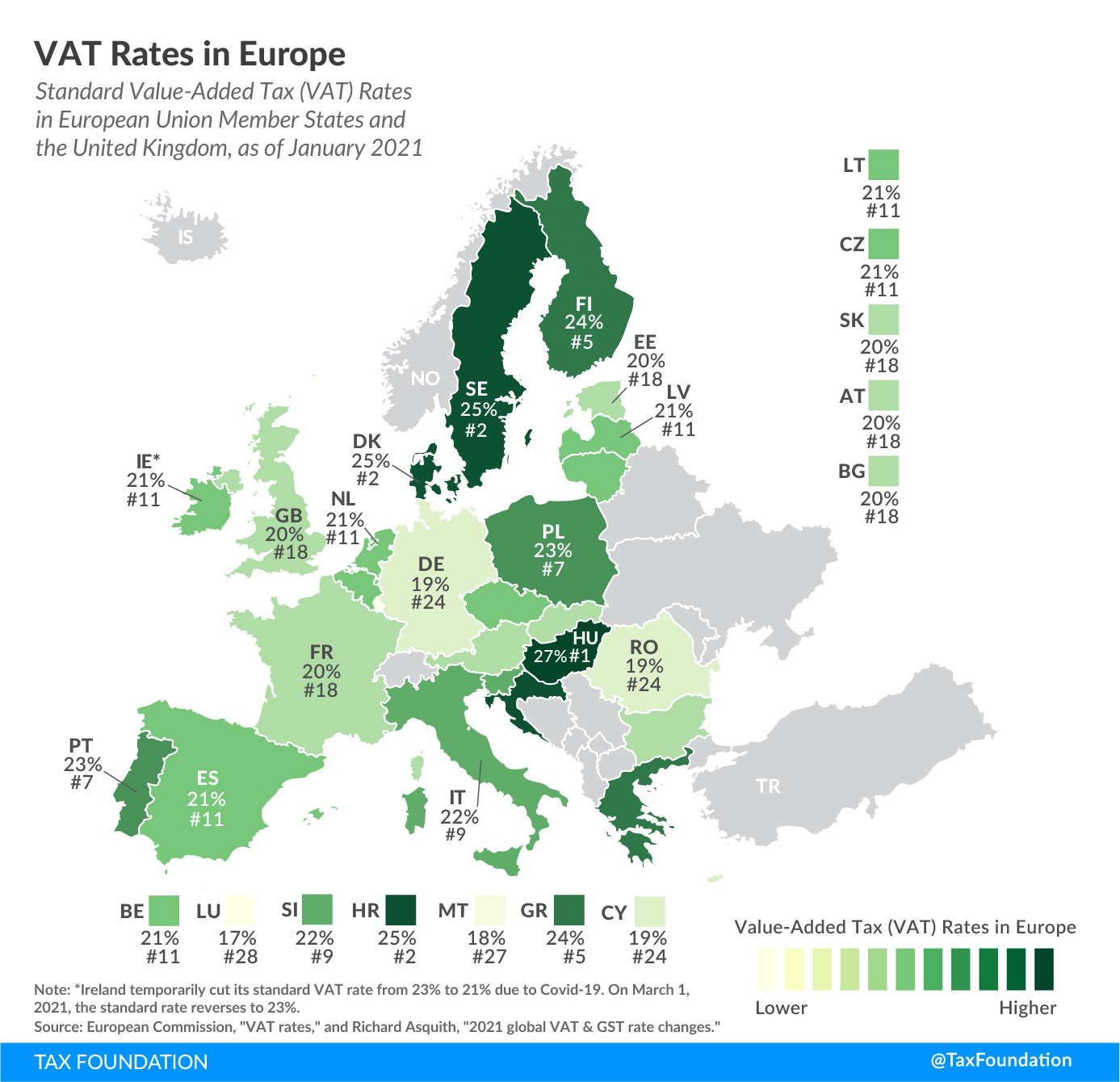

Nell’ambito delle imposte indirette, l'IVA è quella che ha avuto maggiori sviluppi in tema di armonizzazione fiscale, al fine soprattutto di garantire la trasparenza negli scambi commerciali intraunionali. In particolare, quando nel 1970 è stato deciso di finanziare parte del bilancio della Comunità economica europea mediante risorse proprie, ciò è avvenuto includendo il versamento di somme basate su una quota dell'IVA e applicando un'aliquota d'imposta comune su un'unica base imponibile. Successivamente, la direttiva IVA 2006/112/CE, adottata nel 2007, codificò in un solo testo legislativo tutte le modifiche apportate, predisponendo un programma per un nuovo sistema IVA mediante l'armonizzazione delle aliquote e l'applicazione di un'aliquota minima del 15% (attualmente, tra i vari stati membri dell'UE, l'aliquota IVA media varia dal 15 al 25%).

Un po' di storia

Un ulteriore “milestone” nella storia legislativa dell’IVA cade il 7 aprile 2016 quando la Commissione europea ha presentato un Action Plan, Piano d'azione per la modernizzazione del sistema IVA nell'UE. Quest’ultimo presenta i principi per un rinnovato sistema IVA comune europeo, misure a breve termine per la lotta alle frodi in materia di IVA, piani per la revisione delle aliquote IVA ridotte, proposte per la semplificazione delle norme IVA, nonché l'annuncio di un pacchetto IVA finalizzato all'introduzione di agevolazioni per le PMI. Tale Piano si focalizza sull'applicazione del “principio del paese di destinazione” per quanto concerne le cessioni transfrontaliere. In questo modo l'esportatore deve versare l'IVA nello Stato membro di destinazione dei beni e servizi forniti. Tra le diverse disposizioni previste, vi sono anche misure per far fronte alle sfide dell’economia digitale e alle esigenze delle PMI, oltre che novità importanti riguardanti le pubblicazioni elettroniche e l’armonizzazione delle aliquote Iva tra gli Stati membri. Di fatto si è voluto ribadire come la ratio dietro l’IVA UE fosse quella di sostenere un Mercato unico robusto ed equo, che contribuisca ad incentivare la crescita, l’occupazione, gli investimenti e la concorrenza, intervenendo maggiormente su aspetti economici, piuttosto che finanziari. Dal 2016 in poi si sono susseguite diverse altre riflessioni e occasioni di confronto sul tema IVA (citandone solo alcuni, dal “Simplified VAT rules for SMEs” del gennaio 2018 al “VAT scheme for SMEs” del 18 febberaio 2020), che hanno portato, il 15 luglio 2020, all’elaborazione da parte della Commissione europea di un piano d’azione per una fiscalità più equa e semplice a sostegno della strategia di ripresa, viste anche le conseguenze della pandemia da Covid-19. Nel documento in oggetto sono descritte 25 azioni volte a rispondere alla duplice sfida che vede, da un lato, la necessità di incentivare una recovery economica veloce e sostenibile, e, dall’altro, la garanzia di entrate pubbliche sufficienti nell’UE. Tra le linee d’azione di questo documento vi si trova, in primo luogo, una ferma volontà di contrasto a frode, elusione ed evasione fiscale; in secondo luogo, la promozione del ruolo della fiscalità nel sostenere obiettivi politici e sociali (transizione verde, neutralità climatica al 2050, e, in generale, gli obiettivi del Green Deal europeo).

La concorrenza fiscale

Il bisogno di lavorare sulla questione IVA deriva direttamente da un evidenza propria dell’Unione europea: l’incompiutezza sul piano fiscale. L’incompleta integrazione europea genera una crisi dell’IVA, che ha connotati giuridici ed economici, ed è, quindi, su questo doppio binario, pur complesso che sia, su cui bisogna agire: instillare una rinnovata fiducia nei caratteri qualificanti di un tributo quale l’IVA e, parallelamente, conciliare ed indurre un impatto positivo reale e percepito nel perimetro territoriale del mercato unico. Come ribadisce Marilisa Mazza nel supplemento online del 26 marzo 2021 della rivista di diritto tributario in un articolo dal titolo “La crisi del sistema IVA e le conseguenti prospettive future dettate dall’Action Plan della Commissione europea”, “le difficoltà di uno sviluppo coerente derivano anche dalla non risolta contraddizione tra la funzione impositiva, pur sempre ispirata a criteri e parametri di eguaglianza e di capacità contributiva, e gli effetti economici volti a impedire alterazioni della concorrenza in un mercato libero provocate dalle differenze che caratterizzano le discipline nazionali”. È come farsi un autogol macroeconomico: uno degli aspetti che impedisce l'allineamento dei sistemi fiscali europei riguarda la "concorrenza fiscale" tra i diversi paesi UE, in base alla quale le varie giurisdizioni utilizzano la leva fiscale per incoraggiare gli imprenditori e le persone fisiche a localizzarsi nei loro Paesi. Alla concorrenza fiscale è, infatti, spesso connessa una corsa al ribasso nella tassazione delle imprese globali (si pensi che è solo del giugno 2021 il primo accordo a livello di g7 per una tassa minima globale per le Big Company). Al contrario, uno dei più efficaci strumenti a cui i governi possono ricorrere per ridurre la disuguaglianza e la povertà, sostenendo al contempo la crescita, consiste nel munirsi di sistemi fiscali ben disegnati che ridistribuiscano la ricchezza e forniscano risorse da spendere in beni e servizi pubblici.

eCommerce e Iva di destinazione

Ritornando alle più recenti iniziative legislative in essere, il 1° gennaio 2021 sarebbe stata, inoltre, la data entro la quale anche tutti gli eCommerce avrebbero dovuto iniziare a pagare l’IVA nel paese di destinazione della vendita del prodotto. La pandemia ha, però, rallentato il processo di adeguamento delle pubbliche amministrazioni a tale modifica, pertanto, l’UE ha posticipato la data di implementazione di questo nuovo sistema IVA online al 1° luglio 2021. Oltre a ciò sono rintracciabili le seguenti novità:

- L’unificazione delle soglie per tutti gli Stati: fino ad oggi, l’azienda doveva attenersi alla soglia prevista in ogni singolo Stato, somma oltre la quale avrebbe dovuto applicare l’IVA del Paese nel quale la vendita era stata effettuata. L’UE, nella modifica attiva da luglio 2021, ha unificato le soglie di tutti i Paesi a 10.000 euro, in modo che le piccole imprese che vendono beni al di fuori dell’UE e per un importo inferiore a questa somma, possa continuare a pagare l’IVA nel proprio Paese.

- Semplificazione nel versamento dell’IVA attraverso un modello unico di dichiarazione.

- Abolizione dell’esenzione delle tasse: l’abrogazione è prevista su beni che hanno un importo inferiore a 22 euro. In questo modo, a prescindere dall’importo i dazi doganali verranno pagati in qualsiasi momento e indipendentemente dall’importo.

Alla complessità che queste nuove disposizioni cercano di governare, vi si aggiunge l’insidiosa questione Brexit: per UK si devono ora applicare le regole valide per i Paesi extra UE anche per quel che riguarda l’IVA, e soprattutto le questioni di confine tra Irlanda del Nord e Repubblica d’Irlanda sono particolarmente delicate anche per quel che riguarda la tassazione.

In conclusione, sempre nelle parole di Marilisa Mazza nel suddetto articolo “La dimensione europea è alla costante ricerca di una nuova veste per l’IVA, che sia capace di adattarsi ai continui mutamenti del Mercato unico, delle diverse economie nazionali, ed in qualche caso persino di scelte di geopolitica e nel contempo garantisca un’impostazione sui consumi generale, neutrale e proporzionale mantenendo la struttura generale dell’imposizione stessa. Una nuova veste che tenga conto degli elementi comuni dei singoli Stati e delle rispettive esigenze, ma che non ne acuisca le diversità. Per questo è necessario un particolare sforzo, che dovrà esprimersi in creatività ed innovazione”.